株式投資にリスクはつきものとはいえ、やはり損はしたくない。特に投資に慣れていない初心者のうちは、なるべくリスクの少ない方法で知識や経験を積んでいきたいところ。30歳を機に真剣に資産形成について考え始めた筆者も、そんな投資ビギナーの一人。調べてみたところ、「初心者には米国株がオススメ」という情報をキャッチした。しかし、国内を飛び越え、いきなりアメリカってどうなんだろう……。

また、資産形成のためだけでなく、環境や社会、ガバナンスを考慮した企業への投資である「ESG投資」にも注目が集まっている。特に米国でのESG投資額は2020年で17兆ドルを超え(Global Sustainable Investment Review 2020より)年々成長しているそう。

そこで、米国株の投資に詳しいスペシャリスト2人に、米国株は初心者向きなのか? そもそも国内とアメリカの何が違うのか? また、近年のトレンドであるという「ESG投資」とは何なのか? たっぷりお話を伺った。

※この記事はマネックス証券株式会社によるSponsoredContentです。

- 米国株投資が初心者にオススメな理由

- 「八百屋を丸ごと買う」インデックス投資が初心者にはおすすめ

- 個別銘柄は「推し企業」がある人におすすめ

- トレンドの「ESG投資」ってどうなの?

- ベンチャー企業への投資額がケタ違いのアメリカ

- メタバース関連の企業や技術に注目!

- ESG投資は社会とつながる手段でもある

米国株投資が初心者にオススメな理由

たぱぞう/2000年より投資を始める。2010年以降、米国株投資を中心に行う。2016年自らの投資観をブログにて書き始める。現在平均月間100万PV、海外投資に特化したブログとしては出色のPVを誇る。2017年より、某投資顧問業にてアドバイザーを務める。この間、メディアに複数回取り上げられる。「誰でもできる投資術」「誰でもわかる海外投資」をモットーに執筆中

まずは、株式投資の基本や米国株投資のやり方から学んでいきたい。お話を伺うのは、月間PV100万超の投資ブログ「たぱぞうの米国株投資」を運営する、たぱぞうさん。ブログ内で基本的な資産運用術を紹介するほか、投資顧問会社のアドバイザーや米国株セミナーなど多方面で活躍している。

── 株式投資を始めたきっかけについて教えてください。

たぱぞうさん:投資を始めたのは20年前。20代前半です。当時は会社勤めで定年まで仕事を頑張ろうと思っていたものの、退職までの生涯年収を計算してみたときに、自分の金銭的な価値の上限が見えてしまった気がしたんです。そこで株式投資を始めてみました。父も祖父も投資をしていて、「大人になったら投資はするものだ」と思っていたので、特に抵抗もなかったです。20代の頃はかなり攻めた投資をしていて給料を全額投資にまわすことも少なくなかったですね。

── 給料を全額⁉ スゴい……。2010年頃から、日本株から米国株中心の投資にシフトしたそうですが、 どうしてでしょうか?

たぱぞうさん:前提として、株はインフレに強い傾向にあります。インフレに伴う貨幣価値の低下に伴い、株価も上がりやすいんです。アメリカではインフレが続いていて、直近のCPI(消費者物価指数)は6.2%(取材時)まで上がっています。

2021年アメリカのCPI(前年比)のグラフ(マネックス証券Webサイトより)/例えば前年比を計算する場合に基準値100に対し、1年後の指数が105であれば、物価が5%上昇したということになる。必ずしも物価の上げ下げが景気の動向と一致するわけではないが、一般的に物価が上昇すると景気がよいとされている

また、株だけでなく不動産、暗号資産などもインフレになっていくほど基本的には価値が上がっていきます。インフレの国、アメリカの資産を持っていると対円ではシンプルに資産がどんどん増えていきます。

── なるほど。だからデフレが続くといわれる日本株ではなく、米国株を中心に投資していると。

たぱぞうさん:そうですね。あとは「投資は釣りと一緒」という考え方においても米国株は魅力的です。魚の少ない釣り堀では、なかなか釣れません。しかし、アメリカは世界的な企業が多いため、活きの良い魚がたくさんいる状態なんです。だから、日本株より米国株の方が初心者向きだと思います。

── ちなみに、なぜ日本には「活きの良い魚」が少ないんでしょうか?

たぱぞうさん:産業のシフトがうまくいかなかったことが一因だと私は考えています。世界の経済状況が落ち込んだ1990年代、アメリカではインターネットの普及に伴い、次世代を担うイノベーティブな企業が多く生まれました。一方、日本の場合は製造業に力を入れ続けており、なかなか産業のシフトが進みませんでした。

さらに、マーケットの観点では人口動態の影響も大きいです。アメリカのように人口が増え続けていれば消費のマーケットも大きくなり、生産年齢人口も常に供給され続け、税収も増えます。対して日本の生産年齢人口はどんどん減っていますから社会保障にお金を割いてしまい、インフラへの投資が遅れ、社会的な効率が低下しているんです。

「八百屋を丸ごと買う」インデックス投資が初心者にはおすすめ

── では、初心者が米国株に投資する場合、なにを買えばいいですか?

たぱぞうさん:「S&P500」に連動するように構成された商品への投資が王道だと思います。

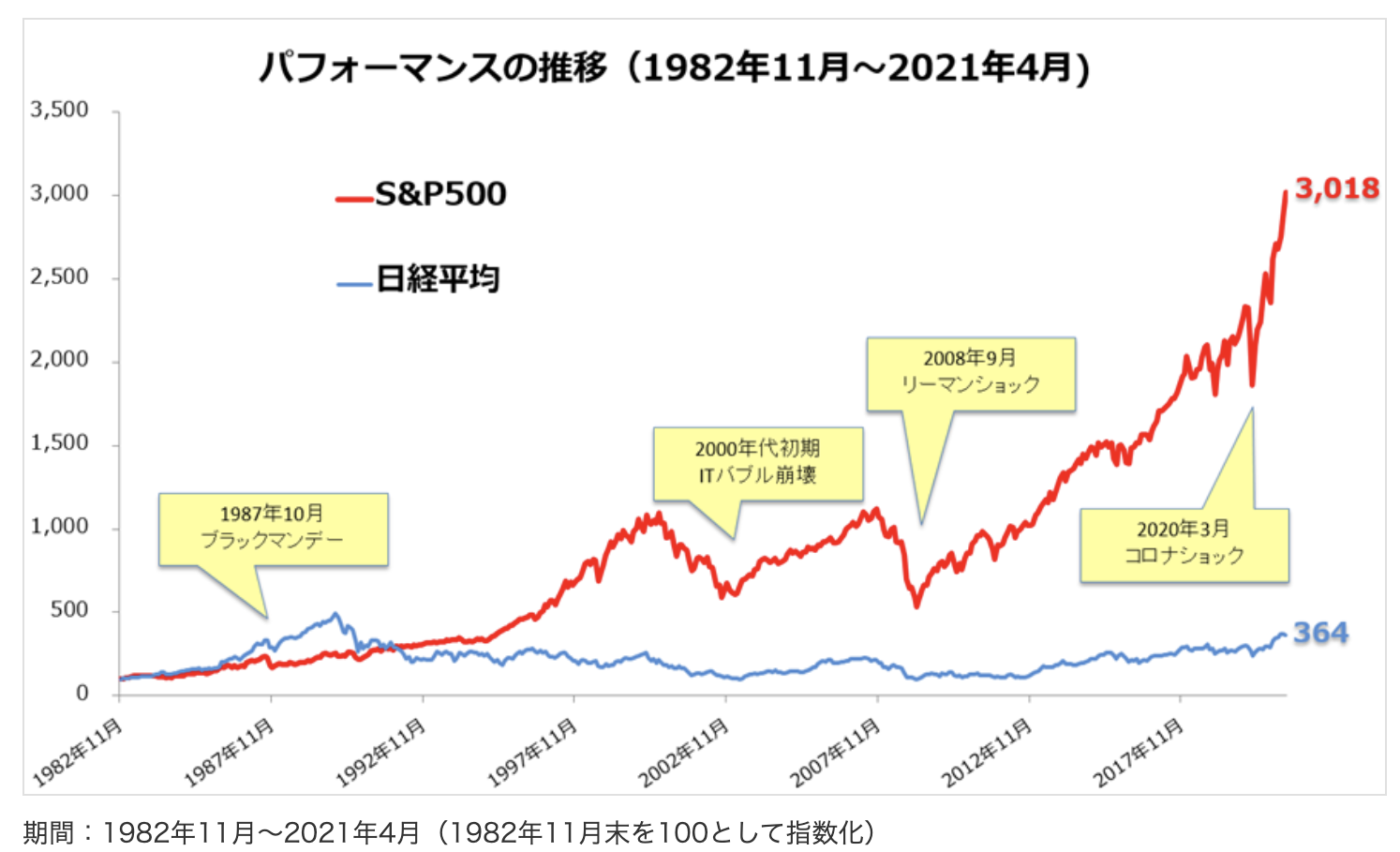

上記は日米株価指数の推移を比較したグラフ。「S&P500」とは、米国で時価総額の大きい主要500社で構成する株価指数のこと。米国株式市場全体に対し約80%の時価総額比率を占めており、市場全体の動きを表す指標として注目されている。(マネックス証券Webサイトより)

── 「S&P 500」はリスクが少ないんですか?

たぱぞうさん:リスクはあります。ただ、リスクとは「危ない」という意味ではなく、上がったり下がったりする、振れ幅のことをいいます。「S&P500」に連動する商品は、500の銘柄で構成されています。1社がダメになったとしても、ほかの499社が支えるという“分散性”が効く商品なんです。また、「S&P500」には「4期以上連続して黒字」「時価総額が131億ドル以上」(2021年11月現在)などの厳しい基準をクリアした優良企業で構成されているため、比較的リスクは少ないと思います。こういった「インデックス」の投資は投資初心者におすすめです。

── インデックス投資??

たぱぞうさん:インデックス投資とは、その名の通り、株価指数(インデックス)の値動きに連動する投資方法です。米国の株価指数は「S&P500」の他にも「ニューヨーク・ダウ」などに連動した運用が行われる商品もあります。インデックス投資は少額の資金から複数の銘柄に分散投資ができ、長期運用によって、じっくりと利益を増やせるのが特徴です。選ぶことが難しい「個別銘柄」に比べ、投資初心者向きといえます。

ちなみに、個別銘柄への投資の場合は、自分で銘柄を選びます。また、個別株投資では配当金を受け取れるほか、株主優待もありますよ。インデックスと個別銘柄それぞれの違いをもっと噛み砕いていうと、個別銘柄の投資は八百屋さんでバナナやイチゴを選んで買うこと。インデックスの投資は、八百屋を丸ごと買うようなものです。

── とっても分かりやすいです!

たぱぞうさん:ただ、業績の悪い八百屋を買っても意味がありません。右肩上がりに上昇している八百屋を選ぶ必要があります。その点、「S&P500」は厳しい審査基準があるため、折り紙付きの八百屋というわけです。

また、インデックス投資の場合、「売り場の調整」も自動的に行われます。例えば、バナナが売れないと分かると売場を縮小し、代わりにパイナップルの売場を拡大する、といった具合です。これが個別株投資だと、自分で銘柄の入れ替え(リバランス)をしなければいけない。もちろん、銘柄を選ぶ確かな視点を持っていれば個別株でも大きな利益を生み出せる可能性もありますが、投資に慣れるまではインデックス投資で十分だと思います。

個別銘柄は「推し企業」がある人におすすめ

── 個別銘柄を購入する際、注目している業界や分野はありますか?

たぱぞうさん:2010年代のメガトレンドは間違いなく「ハイテク」でした。そして、2020年代はGAFAM(Google、Apple、Facebook、Amazon、Microsoft)から派生して、AI、FinTech関係で面白い銘柄が出てくる可能性があります。AIのコアになるのが半導体なので、その関連会社の情報などはキャッチアップしてます。

── 今からGAFAMに投資するのは遅いですか?

たぱぞうさん:遅くないですよ。GAFAMは自社の技術も高いですが、投資会社の側面もあります。シナジーが生まれるような企業を、的確にどんどん買収していますから。これからも成長し続けると思います。

── やっぱりGAFAMってすごいんだなぁ……。たぱぞうさんが投資先を検討する際、注力して見ているポイントなどありますか?

たぱぞうさん:投資を検討している企業に、競合他社がどれくらい存在しているかはポイントです。競合他社が多いということはそのぶん競争が激しく、いわば「儲かりづらい商売」をやっているとも言えます。例えば、ここ20年の間に日本の家電メーカーが買収されたり、潰れたりしたのも、競合他社が多く、参入障壁も低かったからでしょう。資本さえあれば他国でも真似できてしまったわけです。

── 逆にいえば、代替できない技術や独自性を持っている企業は強いと。

たぱぞうさん:その通りです。例えば、Microsoftでは言わずと知れたOfficeのアプリケーションを世界中の会社に提供しています。WordやExcel、PowerPointといったデータを相互に送り合え、編集、確認することができます。なおかつ、インターフェースも共通で、一緒に作業をすることも可能。これを他社のアプリケーションに切り替えるとなるとなるとかなり大変ですよね。ここに強みがあるんです。

もうちょっとマニアックな例を挙げると、給与計算や人事、税金、社会保険など企業の総務部門をITを活用して請け負い、プラットフォームを作っているオートマティック・データ・プロセッシング(ADP)、独自に金融の指数を持ち金融データの分析などのサービスを提供しているMSCIやS&Pグローバルという会社なども魅力的です。こうした唯一無二のビジネスモデルを持っている企業は長く発展する可能性が比較的高いですね。

── たぱぞうさんの多岐にわたる知識はすごいですよね……。やっぱりもともとテクノロジー関連などの分野がお好きなんですか?

たぱぞうさん:昔から好きでしたね。ただ、業界にいたわけではありません。謙虚に、その業界の人に話を聞いたり、他の投資家と情報を交換して、知識を補完しています。最終的に投資判断をするのは自分ですが、自分に足りないところは謙虚に受け入れ、埋めたいと思っています。

── なんだか「推し」活動に似ていますね。好きこそ物の上手なれ、じゃないですけど、自分の興味のある分野や企業への投資は、長期的に続けていくことでモチベーションにもつながりそうです。

たぱぞうさん:そうですね。好きな企業に投資するのも一つの手です。もともと好きなのであれば、その分野や業界の知識も豊富ですし、新たに情報を調べることも苦ではないでしょう。個人的に好きな企業を応援するために個別株で投資することは、意義のあることだと思います。

トレンドの「ESG投資」ってどうなの?

── 昨今「ESG投資」が注目されていると聞きました。そもそもESG投資とは何ですか?

たぱぞうさん:ESGとは「Environment(環境)」「Social(社会)」「Governance(企業統治)」の頭文字を取った言葉で、企業がESGに注目して事業活動を展開することが、結果としてSDGsの目標達成につながっていく関係性になります。

「ESG投資」はESGに配慮している企業に投資をすることです。例えば、環境ならば脱炭素への対応や大気汚染、社会ならば労使関係や地域社会との関係性、企業統治ならば経営の透明性や監査体制などがあたります。

現在、ESG投資は間違いなく世界のトレンドです。日本では、2020年10月に「2050年カーボンニュートラル宣言」が発表され、2050年までに脱炭素社会を実現し、温室効果ガスの排出をゼロにすることを目標としています。この目標に向けて取り組みを進めている企業がどこなのか、投資家も注目しているところですね。

── 投資することが社会的課題の解決にもつながる可能性があると。それは素晴らしいことですが、投資として旨味があるのかどうかも気になってしまいます。

たぱぞうさん:ESG投資はリターンよりも「社会貢献も考慮した投資先」であるかどうかを重視するため、短期的なリターンは小さくなりやすいと思います。また、投資先を慎重に見極める必要があり、選定に手間がかかることはデメリットかもしれません。ただ、良い投資先を選ぶことができれば、リスクを低めに抑えつつ長期的なリターンを確保していくことができる投資方法とされていますね。実際に、これまでのところESGをテーマにしたETF*1のリターンは決して悪いものではありません。

── 例えばインデックス投資をやりながら、個別銘柄で好きな企業やESGに力を入れている企業に投資するというやり方も有効ですか?

たぱぞうさん:そうですね。コア・サテライト運用(運用資金を「守り」と「攻め」に分けて、それぞれ目的に合った商品に投資する方法)での投資は、慣れてきたら一番いい方法かもしれません。

自分が全く興味もない分野で投資を継続していくことはなかなか難しいと思います。投資する上でその会社の事業に興味があったり、商品が好きかどうかというのは、とても大事な要素です。好きな企業やESG投資でその企業に興味があるのなら個別銘柄やETFで、将来の生活を安定させたいならインデックス投資で始めてみるのがいいと思います。

── なるほど。ちなみに米国株投資をする際、証券会社はどう選べばいいのでしょう。オススメはありますか?

たぱぞうさん:昔はそれぞれ特徴がありましたが、今は差が縮まってきています。ですから、自分が使いやすいと感じる会社を選ぶのが一番だと思いますよ。例えば、マネックス証券は米国株の銘柄数が多いのが特徴。自社の講師陣も非常に熱心で、知識が深い方が多い印象です。また、投資家目線で充実した情報が得られるため、玄人の方でも満足度は高いと思います。

ベンチャー企業への投資額がケタ違いのアメリカ

宮田拓弥/Scrum Ventures 創業者兼ジェネラル・パートナー。サンフランシスコと東京を拠点に、日米のテックスタートアップへの投資を行うベンチャーキャピタルを経営。これまでに、Mobility、Fintech、IoT、VR、コマース、ヘルスケアなど80社を超えるスタートアップに投資を実行している。TechCrunchなど国内外のメディア、イベントでの寄稿、講演など多数。それ以前は、日本および米国でソフトウェア、モバイルなどのスタートアップを複数起業。2009年ミクシィのアライアンス担当役員に就任し、その後 mixi America CEO を務める。早稲田大学大学院理工学研究科薄膜材料工学修了。

せっかく始めるなら、個別銘柄で社会貢献にもつながるESG投資にもトライしてみたい。そこで、世界金融の中心地でもあり、ESG投資も盛んなアメリカ市場の現状や現在注目を集めている企業について深掘りするべく、ベンチャーキャピタル・Scrum Ventures(スクラムベンチャーズ)ジェネラル・パートナーの宮田拓弥さんにお話を伺った。アメリカ在住の宮田さんは、個人でエンジェル投資を始め現在は、サンフランシスコと東京を拠点に米国と日本のスタートアップへの投資を行っている。

── 宮田さんがアメリカでベンチャーキャピタルを立ち上げた経緯について教えてください。

宮田さん:私は日本生まれ、日本育ちですが、大学院を出たあとに仕事でアメリカに渡りました。日本と米国でソフトウェア、モバイル関連のスタートアップを複数起業した後、現在はScrum Ventures(スクラムベンチャーズ)という会社を経営しています。アーリーステージのベンチャー企業を中心に、これまで約85社に投資をしてきました。

── 過去どんな企業に投資をされましたか?

宮田さん:モビリティ、コマース、ヘルスケア、SaaS、動画、VR、Fintech、IoTなど、カテゴリーはさまざまです。基本的にはその時代ごとに新しいトレンドを押さえた事業を行う企業に投資をしてきました。なお、85社のうち、9割がアメリカの企業です。

というのも、日本とアメリカではベンチャー企業の数や、ベンチャー企業に対する投資規模がケタ違いだからです。2020年で日本のベンチャー投資額が約1000億円なのに対し、アメリカは約16兆円。ユニコーン企業も日本は6社に対して、アメリカは470社です。

── ケタが違い過ぎる……。こんなに大きな差がでるのは、投資に対する捉え方が日米で違うからですか?

宮田さん:そう思います。日本人とアメリカ人の貯蓄率、投資率を調べてみました。日本人の貯蓄率は約50%、投資率は約10%。アメリカ人の貯蓄率は約13%、投資率は約20%です。

── 確かに、日本人は「投資より貯蓄」という考え方が根強いように感じます。

宮田さん:コロナ禍においても、その傾向は見られました。日本もアメリカも給付金が支給されましたが、日本では貯金した人が多数でした(参考:日本経済新聞)が、アメリカでは車がものすごく売れたんです。保守的な考え方が根付く日本に対して、アメリカはとにかくアグレッシブ。どちらがいい、悪いという話ではないですが、消費行動、投資行動もマインドからして全然違うと思います。

── アメリカでは若い方も、給料がさほど高くないうちから投資をしているイメージがあります。

宮田さん:それどころか、アメリカでは子どもの頃から投資にふれる機会も多いと思います。お小遣いも日本は現金で渡すことが多いと思いますが、アメリカではスマホアプリを使って電子マネーで渡すケースも増えています。そのアプリ内では、12歳から投資の機能を使えるんです。もちろん制限はありますが、うちの息子も12歳からETFで株に投資していましたよ。小学校の授業でも、イーロンマスクやスティーブジョブスの話が出るそうなので、社会の動向や企業に対する関心も高まるのだと思います。

メタバース関連の企業や技術に注目!

── 現在注目している分野とその代表的な企業を教えてください。

宮田さん:創業からまもない比較的若い会社の中から、分かりやすいところで言えば、まずデジタルのジャンルから2012年創業の「ZOOM」。コロナ禍において日本でも一気に普及し、私たちのライフスタイルを変えたツールとも言えますが、時価総額は今や5兆円に上ります。

続いて、バイオのジャンルから「モデルナ」。ワクチンで聞き馴染みのあるモデルナも、じつはベンチャー企業です。創業は2010年で、時価総額は11兆円。比較的新しい会社にもかかわらず、今や世界中の人々を救ってくれています。

クリーンのジャンルから電気自動車メーカーの「テスラ」。創業は2003年ですが、時価総額は100兆円。ちなみに、トヨタ、ホンダ、スズキ、フォルクスワーゲンなど、世界中にある自動車会社を全部足し上げても時価総額は90兆円です。最近では地球温暖化の観点からも、テスラにESG投資する方が多いのではないでしょうか。

── 100兆!! 現実感のない数字なんでどれくらいすごいのか分からなくなってきます。宮田さんが今後トレンドになるだろうと考えている分野で、注目されている企業はありますか?

宮田さん:「NVIDIA(エヌビディア)」という半導体メーカーですね。過去10年、世界を変えたテクノロジーといえば、間違いなくスマートフォンでしょう。そして、今後10年、世界を変えるテクノロジーとして挙げられるのが「メタバース」*2です。フェイスブックも社名を「Meta(メタ)」に変更したことが話題になっていましたね。私は間違いなくメタバースの時代がやってくると思います。

── メタバースと「NVIDIA」がどう関係しているのでしょうか?

宮田さん:メタバースのバーチャル空間は3Dで作られており情報量が多く、同時接続させる人数も非常に多いため、データの処理がむちゃくちゃ大変です。そのため、高速で処理ができる超高性能のチップが必要になる。そのチップを作っているのがNVIDIAです。*3

現在メタバース自体を構築・運営するのはゲーム会社が中心ですが、どの会社が人気のサービスを生み出すか予想できない。「金を掘り当てに行くよりも、作業着としてデニムを売るほうが儲かった」というゴールドラッシュの例のように、NVIDIAはメタバース構築に欠かせない唯一無二のチップを作っているので、手堅いビジネスだと言えます。ちなみに現在、NVIDIAの時価総額は75兆円で世界8番目です。

── メタバースがトレンドになれば、NVIDIA以外にも関連する企業の株価が上がりそうですね。

宮田さん:その筆頭はやはりゲームでしょう。今や老若男女問わず世界中でゲームがプレイされている時代です。また映画発でゲームになったり、ゲーム発でアニメになったり、エンターテイメントの核にもなっています。

ちなみに、現時点でトレンドの中心となっているメタバースは「Fortnite(フォートナイト)」です。今後はゲームのプラットフォームを作っている会社やゲームソフト会社にも注目が集まると思います。

ESG投資は社会とつながる手段でもある

── 「ESG投資」についても伺いたいのですが、アメリカでもやはりトレンドなのでしょうか?

宮田さん:ここ数年で、一気に注目されてきたと思います。ESGのETFも多くなってきましたし、ESGに対する取り組みを行なっている企業にだけ投資をするファンドも出てきていますから。

特に若い方の投資が目立ちますね。今年開催されたCOP26でも「2050年までに世界の二酸化炭素排出量を実質ゼロ」にすることが掲げられました。2050年というと、28年後。今20歳の人が48歳を迎え、働き盛りの真っ只中になる頃です。そのため、中高年や高齢者よりも若い方のほうがより身近な問題として、ポリシーを持ってESG投資をしていると思います。

── 株式投資が理想とする社会を作る手段のひとつになってきていると言えそうですね。

宮田さん:そうですね。株式投資をすることは、単純にお金を増やすことだけでなく、会社の未来を一緒に作る権利を持つこと、ひいては自分が理想とする社会作りに参画できることだと思います。株を買うことで、「私の理想とする社会や未来はこれだ」という自己主張にもなるわけです。

── ビジョンや理想に共感できる会社を見つける方法はありますか?

宮田さん:最初はファンドに任せるのがいいかもしれません。例えば、マネックスさんは米国株に力を入れており、ESGのETFも充実しています。投資に慣れてきたら、個別銘柄で自分が気になる企業に投資してみてはどうでしょうか。それこそ、先ほどのメタバースの話じゃないですが、自分が好きなゲームを出している会社に投資するのもいいと思います。

── メタバースはESG投資とあまり関係がないように思いますが?

宮田さん:移動する必要がなく、バーチャル空間でさまざまなことができるメタバースは、環境に優しいといえなくはない。ZOOMも移動を減らし、二酸化炭素の排出を抑えているという意味では、非常にエコフレンドリーであると思います。

── 確かに、一見関係ないようでも、意外なところでSDGsやESGに結びついているかもしれない。そんなふうに考えながら投資先を選ぶのも面白そうです。

宮田さん:そうですね。考え方によっては宇宙産業もESG投資と言えます。なかでも、未上場ですが「スペースX」という会社は、「そもそも、地球はいつまでも保つのか」と考えた上で、人類存続のためにはマルチプラネタリー、つまり他の惑星に進まないと生き延びることはできないと考えています。月に宇宙ステーションを作り、そこから火星に飛ぶことを本気で目指している。そのため、かなり広いくくりで言えば、宇宙産業に投資することは地球や人類を守ることであり、ESG投資につながるわけです。

── 面白い。ESG投資について考えていくと、視野や考え方が広がりそうです。

宮田さん:そういう意味でも米国株投資は面白いと思いますよ。私がアメリカの企業に投資をする理由の1つは「リミットレス」だからです。発想にリミットが無いからこそ、地球がダメなら宇宙に行こうとするわけですよ。個人的には、視座を広げられ、そして「自分たちの未来は自分たちで作っていく」という気持ちになれるのが、米国株投資の良いところだと思います。

── お話を伺って、投資に対する考え方が大きく変わりました。単なるお金儲けではなく、社会とつながったり、影響を与えたりできる手段なんだなと。

宮田さん:そう思います。よく、貯蓄と投資が比較されますが、貯蓄では誰とも関わることはできません。一方で投資は社会とつながることができる。「人間の幸福は、どれだけの人と交われるかで規定される」ことが心理学の研究で分かってきているそうです。投資によって、経済的にだけでなく心も豊かになってほしいですね。

米国株投資に興味が出てきた方は上記画像をクリック!!

[SponsoredContent] 企画・制作:はてな

取材・執筆:湯原洋平

マネックス証券からのお取引に関する重要事項

【口座開設に関する重要事項】

マネックス証券の口座開設・維持費は無料です。口座開設にあたっては、「契約締結前交付書面」で内容をよくご確認ください。

【マネックス証券でのお取引について】

マネックス証券でお取引いただく際は、所定の手数料や諸経費等をご負担いただく場合があります。お取引いただく各商品等には価格の変動等による損失が生じるおそれがあります。また、信用取引、先物・オプション取引、外国為替証拠金取引、暗号資産関連店頭デリバティブ取引をご利用いただく場合は、所定の保証金・証拠金をあらかじめいただく場合がございます。これらの取引には差し入れた保証金・証拠金(当初元本)を上回る損失が生じるおそれがあります。なお、商品ごとに手数料等およびリスクなどは異なりますので、詳しくは当該商品等について掲載されたページ、契約締結前交付書面、投資信託説明書(交付目論見書)、目論見書補完書面等、お客様向け資料をご覧ください。

マネックス証券株式会社

金融商品取引業者 関東財務局長(金商)第165号

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本暗号資産取引業協会、一般社団法人 日本投資顧問業協会